Le ministère de l’agriculture, de l’agroalimentaire et de la forêt a publié fin 2012 un rapport intitulé « Une stratégie publique pour les industries alimentaires ». Ce document, a été rédigé par l’inspection générale des finances (IGF) et le Conseil général de l’alimentation, de l’agriculture et des espaces ruraux (CGAAER). Parmi les propositions, l’augmentation de la taille des entreprises pour leur assurer une compétitivité durable et l’amélioration des dispositifs d’accompagnement des entreprises à l’export et sur l’innovation. Morceaux choisis.

Le ministère de l’agriculture, de l’agroalimentaire et de la forêt a publié fin 2012 un rapport intitulé « Une stratégie publique pour les industries alimentaires ». Ce document, a été rédigé par l’inspection générale des finances (IGF) et le Conseil général de l’alimentation, de l’agriculture et des espaces ruraux (CGAAER). Parmi les propositions, l’augmentation de la taille des entreprises pour leur assurer une compétitivité durable et l’amélioration des dispositifs d’accompagnement des entreprises à l’export et sur l’innovation. Morceaux choisis.

Le secteur des industries agroalimentaires (IAA), tel qu’il a été retenu dans le champ d’étude de la mission, couvre des enjeux majeurs pour l’économie française en termes industriels (en 2009, le chiffre d’affaires des IAA représentait 4,2 % de celui des activités marchandes françaises, soit 15 % de l’industrie française et sa valeur ajoutée atteignait 3 % de celle du total des entreprises marchandes françaises), de solde commercial ( 8,2 Md€ en 2011) ainsi qu’en nombre d’emplois (400 000, soit plus de 13 % des industries manufacturières) répartis sur tout le territoire. Il constitue en outre le principal débouché (70 %) de l’offre agricole française, dont la force et la diversité permettent aux entreprises des IAA de pouvoir se positionner en matière de transformation sur presque tous les produits destinés à l’alimentation. Au-delà, ce secteur est au coeur d’enjeux essentiels en matières nutritionnelle, énergétique, environnementale et sanitaire. Il se caractérise par ailleurs par sa robustesse aux phénomènes de crise, comme en témoigne la bonne résistance des entreprises des IAA en 2008 et 2009 et par sa capacité à retrouver les niveaux de production et de rentabilité antérieurs à la crise dès l’année 2011. Un élément essentiel à la bonne compréhension des enjeux du secteur doit enfin être relevé : celui d’une forte présence de PME, dont la part dans le total est certes éloignée des 97 % fréquemment avancés pour le secteur quand on s’attache aux liens capitalistiques de ces sociétés (il est plus proche des 55 %), mais qui reste tout de même un élément de contexte incontournable pour les IAA. Il ne s’agit pourtant pas là d’une anomalie, ni même d’une faiblesse, car les IAA sont par leur nature même structurellement orientées vers un double mouvement de renouvellement en continu de leurs entreprises de taille moyenne et de croissance de leurs entreprises de grande taille. La présence de ces deux types d’acteurs assure la capacité du secteur à proposer des produits (standardisés) de masse, ou à haute valeur ajoutée, en même temps que des produits de niches.

La France en retrait de l’évolution mondiale pour le leadership des entreprises

Alors même que de nombreux atouts justifient qu’il conserve et développe sa place dans l’économie française et mondiale, ce secteur est aujourd’hui confronté à des défis notables. Le principal d’entre eux est celui de la taille de ses entreprises, encore trop réduite au regard de l’accroissement récent de celles de ses principaux concurrents, notamment américains, britanniques, néerlandais, danois et allemands. La France est en effet restée en retrait de cette évolution mondiale, quand on compare les mouvements de structuration intervenus au cours de la dernière décennie chez nos principaux concurrents européens au mouvement continu mais faible constaté sur la même période au sein du secteur national. La France manque encore d’entreprises leaders dans de nombreux sous-secteurs des IAA. Le second est constitué par la capacité des entreprises du secteur à exporter et à innover, car ce sont deux stratégies qui conditionnent la rentabilité et la pérennité des entreprises, y compris celles des PME des IAA. Le dynamisme à l’export et en matière d’innovation est pour une part importante lié à la taille des entreprises du secteur,mais pas uniquement. L’existence d’une vision stratégique et la présence d’une offre publique de soutien à l’exportation lisible, cohérente et structurée conditionnent également la volonté et la capacité de nos entreprises à exporter, tout comme la mise en oeuvre concertée du soutien public par les principaux acteurs (spécialisés ou non) de l’exportation.

Pour une offre lisible de financement et un soutien à l’exportation comme à l’innovation

En matière d’innovation, le secteur dispose déjà d’un dispositif public et privé portant une vision d’ensemble à long terme, même si celui-ci pourrait mieux prendre en compte, au-delà des différents thèmes de l’alimentation, les problématiques de compétitivité du secteur ; il bénéficie également d’une offre publique et privée très complète sur les différents thèmes de l’alimentation. L’amélioration du système passera aussi par une meilleure fluidification de la recherche amont vers l’industrie, notamment pour les PME. Partant de ces constats et de ces orientations stratégiques, la mission effectue quatre types de recommandations principales pour l’action de l’État et des acteurs publics qui oeuvrent dans le champ des IAA : en matière de structuration du secteur, le Fonds stratégique d’investissement (FSI) devrait proposer, en concertation avec les principaux investisseurs spécialistes du secteur, une offre lisible et forte de financement pour faciliter les opérations de rapprochement des entreprises de taille intermédiaire et favoriser l’émergence de leaders dans les sous-secteurs des IAA qui en sont encore dépourvus ; concernant le soutien à l’exportation, l’État doit offrir aux entreprises un lieu d’expertise globale sur le secteur, veiller à réduire les barrières non tarifaires et mieux harmoniser l’action des différents acteurs publics et privés qui interviennent sous son égide ; le soutien à l’innovation du secteur implique pour sa part un appui pour une aide à une protection accrue de l’innovation des entreprises, ainsi qu’une meilleure prise en compte des problématiques plus directement liées à la compétitivité des entreprises ; il doit par ailleurs favoriser une meilleure lisibilité et un fonctionnement plus fluide du paysage riche mais complexe de la recherche et de l’innovation en matière alimentaire ; enfin, l’État doit se réapproprier, via une délégation interministérielle aux industries alimentaires renforcée, une vision et une action stratégiques sur le secteur, à partir des trois thématiques exposées ci-dessus. Pour cela, la DIIA devra à la fois consolider son expertise du secteur, disposer d’une réelle capacité à mobiliser l’ensemble des compétences interministérielles et davantage formaliser son action.

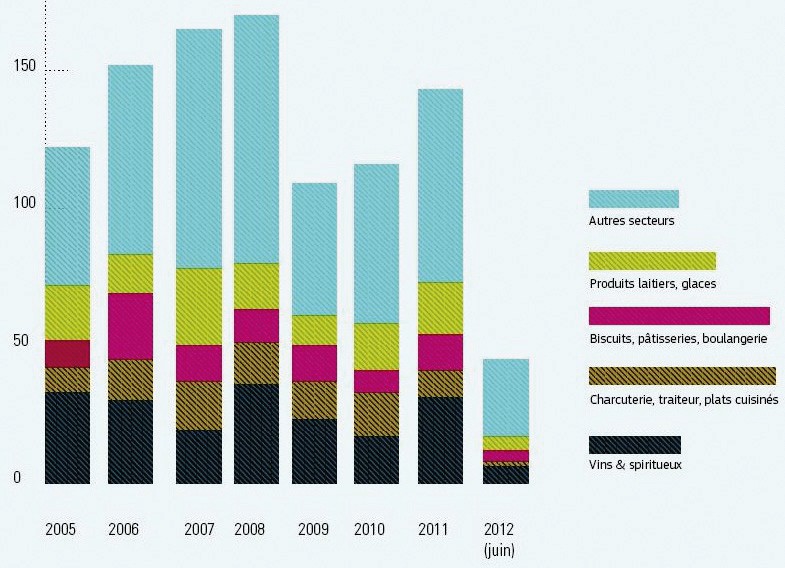

Taux d’utilisation des capacités de production plus stable que dans les autres industries manufacturières

Le secteur des IAA se caractérise également par sa robustesse et sa résilience. Plusieurs éléments démontrent à la fois la résistance du secteur à la crise et sa capacité à rebondir après une période de baisse d’activité comme celle connue en 2008 et 2009. En premier lieu, la production en volume des IAA a mieux résisté que celle des autres industries manufacturières à la crise de 2008 / 2009, ce qui peut sans doute s’expliquer par le fait qu’elle est constituée, en grande partie, de biens de première nécessité. Elle a toutefois progressé moins rapidement, en volume, que la moyenne européenne sur les dix dernières années : y la production des industries agroalimentaires françaises s’est accrue de 4 % en volume entre 2000 et 2010, contre 8 % au niveau européen ; y la production agroalimentaire européenne, dans son ensemble, a certes été en partie soutenue par le très fort dynamisme des IAA des nouveaux États membres ; toutefois, la production française s’est également montrée moins dynamique que celle de ses principaux concurrents, en particulier l’Allemagne et les Pays-Bas. En outre, le taux d’utilisation des capacités de production est plus stable dans les entreprises agroalimentaires que dans les autres industries manufacturières. Celui-ci a chuté brutalement dans l’industrie manufacturière, passant de près de 90 % en 2007-2008 à moins de 75 % lors de la crise de 2009. Il est en revanche resté quasiment constant dans les IAA, aux alentours de 80 %. Les IAA connaissent moins souvent que les autres industries manufacturières des goulots de production : en moyenne sur dix ans, 17 % des entreprises du secteur considèrent qu’elles ont atteint leur niveau de production maximal, contre 25 % dans l’industrie manufacturière. Moins de perte d’emplois qu’ailleurs Par ailleurs, le chiffre d’affaires des IAA a progressé plus favorablement que celui de l’industrie manufacturière, et plus fortement en France que chez nos principaux concurrents européens. Ainsi, entre 2000 et 2010, le chiffre d’affaires des IAA a progressé deux fois plus rapidement que celui de l’industrie manufacturière, en valeur : 27 % contre 14 %. Entre 2008 et 2009, il s’est contracté de - 7 %, contre - 13 % pour l’industrie manufacturière. Plus résistantes à la crise, les IAA apparaissent aussi plus résilientes que les autres industries : le rebond du chiffre d’affaires des IAA en 2010 leur a permis de retrouver cette année-là le niveau atteint en 2007. Le chiffre d’affaires des IAA françaises a même progressé depuis dix ans à un rythme équivalent à la moyenne européenne ( 26 % en valeur entre 2000 et 2010), mais supérieur à celui des IAA de nos concurrents allemands et néerlandais (respectivement 17 % et 22 %). Le nombre d’entreprises agroalimentaires en France est également resté pratiquement stable sur dix ans (il n’a en effet connu qu’une légère baisse entre 2000 et 2010), contrairement à l’industrie manufacturière, qui a perdu plus de 10 % de ses entreprises. Pour autant, les créations d’entreprises ont été plutôt moins dynamiques dans le secteur agroalimentaire, du moins sur les années récentes, que dans l’industrie manufacturière. Ce sont davantage les moindres défaillances d’entreprises dans le champ des IAA qui expliquent la stabilité du nombre d’unités. Plus encore que la production ou le chiffre d’affaires, l’emploi salarié dans le secteur agroalimentaire affiche depuis dix ans une bonne stabilité. Sur le champ retenu par la mission, l’industrie agroalimentaire française n’a en effet perdu que 4 000 emplois salariés entre 1999 et 2009 (soit environ 1 %, quand l’emploi dans les industries manufacturières perdait 23 % entre 2000 et 2010), l’année 2009 constituant pourtant le plus fort de la crise pour les IAA. Notons toutefois que cette solidité de l’emploi se retrouve aussi, globalement, dans les autres industries agroalimentaires européennes. Les particularités des exportations des IAA françaises ont déjà été évoquées ci-dessus. Notons simplement que si elles ont, globalement, été affectées par les effets de la crise et le ralentissement du commerce mondial dans des proportions comparables à celles des autres industries manufacturières , elles ont, par la suite, retrouvé une dynamique nettement plus favorable, puisqu’elles ont progressé deux fois plus rapidement que celles des autres industries ( 10 % de décembre 2009 à décembre 2011, contre 5 %).

Rapport téléchargeable sur http://agriculture.gouv.fr/